Το σύστημα Bretton Woods και η λαφυραγώγηση της Ευρώπης

Ο χρυσός συμπεριλήφθηκε στους σχεδιασμούς για το σύστημα του Bretton Woods, μόνο για την ψευδαίσθηση σταθερότητας που θα προσέδιδε.

Ετικέτες: Ιστορία, Αυστριακή Σχολή

Άρθρο του Kristoffer Mousten Hansen, που δημοσιεύτηκε στις 19 Αυγούστου 2021.

Έχοντας συμπληρώσει στις 15 Αυγούστου μια ολόκληρη 50ετία από την καταστροφική κατάργηση του Κανόνα του Χρυσού, είναι φυσικό να είμαστε λίγο νοσταλγικοί για το σύστημα του Bretton Woods. Σε τελική ανάλυση, μπορεί να μην ήταν ο κλασικός Κανόνας του Χρυσού, αλλά τουλάχιστον δεν ήταν τόσο κακό όσο ο κανόνας του παραστατικού (fiat) χρήματος που το διαδέχτηκε. Όπως τεκμηριώνουν ιστότοποι σαν το wtfhappenedin1971.com, εκείνη η χρονιά φαίνεται πράγματι να ήταν ένα σημείο καμπής για την οικονομική ιστορία της Δύσης. Ωστόσο, η αναστολή της μετατρεψιμότητας των δολαρίων σε χρυσό ήταν απλώς η λογική έκβαση του συστήματος. Ο «κανόνας του PhD» (σ.σ. σαρκασμός, που παραπέμπει στην αντικατάσταση της αξιοπιστίας του χρυσού, με την πίστη σε ανθρώπους που απλώς κατέχουν διδακτορικά διπλώματα) δεν ήταν μια ρύθμιση που προέκυψε από προεπιλογή το 1971, καθώς οι κυβερνήσεις προσπαθούσαν απεγνωσμένα να επιδιορθώσουν το διεθνές νομισματικό σύστημα πριν από την τελική κατάρρευσή του, το 1973. To ίδιο το Μπρέτον Γουντς ήταν το αρχικό ιδεώδες του κρατικού ελέγχου και της προσεκτικής διαχείρισης των νομισματικών υποθέσεων με επιστημονικό τρόπο.

Το Bretton Woods και το κρατικά ελεγχόμενο χρήμα

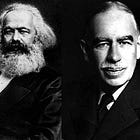

Το φαινόμενο της κοινωνικής μηχανικής (social engineering) εμφανίστηκε σε πλήρη θέα, όταν οι διεθνείς αντιπροσωπείες από σαράντα τέσσερα έθνη έφτασαν στην παραθεριστική πόλη Μπρέτον Γουντς του Νιού Χάμσαϊρ τον Ιούλιο του 1944, για να συμφωνήσουν στο πώς θα δημιουργηθεί το διεθνές νομισματικό σύστημα μετά τον παγκόσμιο πόλεμο. Ωστόσο, στην πραγματικότητα το σύστημα υπαγορευόταν από της ΗΠΑ. Ενώ οι Ευρωπαίοι δεν είχαν εντελώς μηδενική επιρροή, ήσαν όλοι χρεοκοπημένοι, ή υπό γερμανική κατοχή ακόμη, ενώ οι Αμερικανοί ήταν πλέον πιστωτές όλου του πλανήτη, και κάθονταν πάνω σε ένα βουνό από χρυσό, που είχε εισρεύσει στη χώρα τη δεκαετία του 1930 και κατά τη διάρκεια του πολέμου. Όπως καταγράφει ο Ben Steill στον απολογισμό του για τη διάσκεψη, το σύστημα το οποίο συμφωνήθηκε ήταν ουσιαστικά αυτό που πρότεινε ο Harry Dexter White, δημιούργημα του Henry Morgenthau. [1] Το (ακόμα περισσότερο) πληθωριστικό σχέδιο που πρότεινε ο John Maynard Keynes δεν υπήρξε ποτέ μια σοβαρή εναλλακτική λύση, ενώ η αλαζονική και ανυπόφορη συμπεριφορά του Keynes στη διάσκεψη πιθανότατα δεν βοήθησε τους Βρετανούς.

Μαρξισμός και κεϋνσιανισμός: τα δύο θεμελιώδη εμπόδια στην οικονομική ανάκαμψη (+δωρεάν pdf βιβλίο)

Επρόκειτο ουσιαστικά για ένα σύστημα κρατικά διαχειριζόμενων, ανταλλάξιμων νομισμάτων. Τα νομίσματα των συμμετεχουσών χωρών θα μπορούσαν να μετατραπούν σε δολάρια σε μια σταθερή τιμή, και οι ξένες κεντρικές τράπεζες θα μπορούσαν να εξαργυρώνουν δολάρια σε χρυσό με σταθερή απόδοση $35 ανά ουγγιά. Έτσι, δημιουργήθηκε μια γιγαντιαία μηχανή πληθωρισμού: οι Αμερικανοί θα μπορούσαν να αυξάνουν την προσφορά δολαρίων με ελάχιστους περιορισμούς, αφού οι ξένες κεντρικές τράπεζες θα χρησιμοποιούσαν τότε τα αποθέματα δολαρίου ως βάση για τη δική τους επέκταση της εγχώριας προσφοράς χρήματος. Το σύνθημα για όλες αυτές τις συζητήσεις και διαπραγματεύσεις ήταν η «ρευστότητα», καθώς η αναδυόμενη κεηνσιανή ορθοδοξία ζούσε με τον θανάσιμο φόβο για μια ενδεχόμενη έλλειψη ρευστότητας. Φυσικά, αυτό σήμαινε στην πραγματικότητα ότι οι πιο πληθωριστικές χώρες ήθελαν κάποιος άλλος να χρηματοδοτεί το αναπόφευκτο έλλειμμα του ισοζυγίου πληρωμών τους.

Το σύστημα του Bretton Woods άρχισε να λειτουργεί το 1945, όταν δημιουργήθηκε το Διεθνές Νομισματικό Ταμείο (ΔΝΤ). Οι Αμερικανοί αξιωματούχοι ήταν γενικά υπέρ της επιστροφής σε πιο ελεύθερες εμπορικές και χρηματοοικονομικές ροές, που θα διαχειρίζονται φυσικά οι νέοι διεθνείς οργανισμοί. Ωστόσο, ενώ το Bretton Woods ήταν επίσημα σε λειτουργία, δεν υπήρχε πολύ διεθνές εμπόριο. Κατανοητό, ίσως, όταν η Ευρώπη μόλις έβγαινε από τον πόλεμο το 1945, αλλά καθώς η δεκαετία του '40 προχωρούσε ασθμαίνοντας, η αναβίωση του διεθνούς εμπορίου φαινόταν ακόμη μακρινή. Αυτό εξηγείται εν μέρει από την παράταση των κεντρικά σχεδιασμένων οικονομιών στην Ευρώπη. Οι σοσιαλδημοκράτες που ήταν τώρα στην εξουσία απεχθάνονταν την κατάργηση των ολοκληρωτικών οικονομικών ελέγχων που είχαν κληρονομήσει από τους ναζί κατακτητές (ή που είχαν αρκετά συχνά δημιουργηθεί για πρώτη φορά στη δεκαετία του 1930), καταπνίγοντας έτσι κάθε υγιή οικονομική ανάπτυξη. Είναι γνωστό ότι η αναγέννηση της γερμανικής οικονομίας συντελέστηκε χάρη στην κατάργηση του ελέγχου των τιμών το 1948, ουσιαστικά μέσα σε μια νύχτα.

Η «έλλειψη» δολαρίων και η Ευρωπαϊκή Ένωση Πληρωμών (EPU)

Ωστόσο, τα προβλήματα στο διεθνές εμπόριο εξακολουθούσαν να υφίστανται, καθώς οι Ευρωπαίοι απλά δεν είχαν δολάρια για να αγοράσουν αμερικανικά προϊόντα. Υπήρχε έλλειψη δολαρίων σε ολόκληρη την Ευρώπη, και οι νέοι επαγγελματίες οικονομολόγοι έγραφαν τόμους επί τόμων αναλύοντας αυτό το θέμα. Το πρόβλημα της έλλειψης ρευστότητας φαινόταν ότι θα παραμείνει. Τουλάχιστον εν μέρει, το σχέδιο Μάρσαλ ήταν μια προσπάθεια να δοθεί ώθηση στο εμπόριο: εάν οι Ευρωπαίοι δεν είχαν τα χρήματα για να αγοράσουν αμερικανικά προϊόντα, οι Αμερικανοί θα έπρεπε να τους τα δανείσουν.

Αυτή ήταν μια πλήρως λανθασμένη διάγνωση. Στο διεθνές εμπόριο όπως και αλλού, για να δανειστούμε μια φράση του Jean-Baptiste Say, τα εμπορεύματα ανταλλάσσονται με εμπορεύματα. Η γενική φτώχεια της Ευρώπης δεν ήταν, ως εκ τούτου, η αιτία της έλλειψης δολαρίων, καθώς απλά χρειαζόταν χρόνος για την ανοικοδόμηση των παραγωγικών δυνατοτήτων της. Ωστόσο, γιατί υπήρχε έλλειψη δολαρίων για τη συνέχιση του εμπορίου; Απλώς και μόνο επειδή οι κεντρικοί σχεδιαστές στο Bretton Woods και στις νέες γραφειοκρατίες κεντρικού σχεδιασμού είχαν κάνει λάθος: οι ευρωπαϊκές συναλλαγματικές ισοτιμίες καθορίστηκαν σε πολύ υψηλό επίπεδο έναντι του δολαρίου. Ουσιαστικά, η Ευρώπη στέρεψε από δολάρια, επειδή τα ευρωπαϊκά νομίσματα υπερεκτιμήθηκαν, και έτσι τα ευρωπαϊκά εμπορεύματα δεν μπορούσαν να ανταλλαχθούν με αμερικανικά εμπορεύματα, καθώς έλειπε το νομισματικό μέσο ανταλλαγής. Επομένως, μόνο η ξένη βοήθεια ήταν δυνατή, καθώς δεν υπήρχε άλλος τρόπος για τους Ευρωπαίους να αποκτήσουν τα απαραίτητα δολάρια.

Το ενδο-ευρωπαϊκό εμπόριο αναβίωσε ταχύτερα, καθώς η Ευρωπαϊκή Ένωση Πληρωμών (EPU, 1950–58) επέτρεψε στις συμμετέχουσες χώρες να εκκαθαρίσουν τις μεταξύ τους αξιώσεις. Κάθε χώρα διατηρούσε μια ισορροπία με την EPU στο "European Units of Account", που ορίστηκε ως 0,888671 γραμμάρια χρυσού, η υποτιθέμενη περιεκτικότητα σε χρυσό ενός δολαρίου. Κάθε μήνα, η EPU εκκαθάριζε απαιτήσεις και ανταπαιτήσεις, και κάθε χώρα θα έπρεπε να διακανονίζει τις καθαρές απαιτήσεις της με την EPU (ή να λάβει πίστωση στο λογαριασμό της, ανάλογα με την περίπτωση). Η μηνιαία εκκαθάριση εξασφάλιζε ότι η EPU δεν θα κατέληγε σε μια μηχανή ρευστότητας, όπως ονειρεύονταν οι κεηνσιανοί, αν και θα μπορούσαν να δανειστούν μικρά ποσά για να αντισταθμιστούν οι βραχυπρόθεσμες διακυμάνσεις στο ισοζύγιο πληρωμών. Ωστόσο, τα ευρωπαϊκά νομίσματα δεν ήταν ακόμη μετατρέψιμα σε δολάρια, και το σύστημα Bretton Woods δεν ήταν ακόμη σε λειτουργία, αλλά αυτό άλλαξε το 1958. Κατά ειρωνικό τρόπο, ο ιθύνων νους των μεταρρυθμίσεων που έκαναν επιτέλους το σύστημα να δουλέψει ήταν ο Jack Rueff, ο οποίος θα γινόταν σύντομα ο σκληρότερος επικριτής του.

Η σύντομη διάρκεια του Bretton Woods, 1958–71

Ο πρόεδρος Σαρλ ντε Γκωλ είχε επιφορτίσει τον υπουργό Οικονομικών του με την εξισορρόπηση του προϋπολογισμού, και ο υπουργός με τη σειρά του δημιούργησε μια επιτροπή με επικεφαλής τον Rueff, που πρότεινε πιο εκτεταμένα σχέδια για την οικονομική εξυγίανση της Γαλλίας. [2] Οι λεπτομέρειες του σχεδίου Rueff δεν μας αφορούν εδώ. Αυτό που έχει σημασία είναι ότι στο πλαίσιο των μεταρρυθμίσεων το γαλλικό φράγκο υποτιμήθηκε. Καθώς η συναλλαγματική ισοτιμία ήταν σταθερή σε πολύ υψηλό επίπεδο, ήταν απαραίτητη είτε η υποτίμηση είτε ένας σοβαρός αποπληθωρισμός. Δεδομένου ότι οι εγχώριες τιμές αντανακλούσαν την πραγματική αξία του φράγκου, η μόνη λογική πολιτική ήταν η υποτίμηση. Με μια κίνηση, τον Δεκέμβριο του 1958, ο Rueff αφαίρεσε το κύριο εμπόδιο για τη μετατρεψιμότητα (το Ηνωμένο Βασίλειο είχε ήδη υποτιμήσει τη λίρα το 1949, ενώ το γερμανικό μάρκο, σκληρό νόμισμα σε σύγκριση με το δολάριο και τη λίρα, επανεκτιμάτο περιοδικά). Το σύστημα Bretton Woods θα μπορούσε τελικά να λειτουργήσει, μόλις δεκατέσσερα χρόνια μετά τη διάσκεψη.

Μόλις είχε αρχίσει να λειτουργεί, το σύστημα αποδείχθηκε μη βιώσιμο. Στην Ευρώπη άρχισαν να συσσωρεύονται οι απαιτήσεις για δολάρια, τα οποία θα μπορούσαν να χρηματοδοτήσουν τις αμερικανικές εισαγωγές. Όσον αφορά τον κλασικό Κανόνα του Χρυσού, η καθαρή εκροή δολαρίων προς την Ευρώπη θα μπορούσε να είχε προκαλέσει την συρρίκνωση της αμερικανικής νομισματικής και της πιστωτικής υπερδομής, αλλά στο σύστημα Bretton Woods, οι ξένες κεντρικές τράπεζες υποτίθεται ότι θεωρούσαν τα δολάρια και τις απαιτήσεις σε δολάρια (δηλ. US Treasurys) εξίσου καλά με το χρυσό. Είτε από σχεδιασμό είτε από ατύχημα, ο πληθωριστικός μηχανισμός του Bretton Woods είχε τεθεί τώρα σε κίνηση.

Ο Jacques Rueff άρχισε να επικρίνει στο σύστημα στις αρχές της δεκαετίας του 1960. Η αμερικανική επέκταση ήταν σαφώς μη βιώσιμη, καθώς οι ευρωπαϊκές κεντρικές τράπεζες άρχισαν σύντομα να εξαργυρώνουν τις απαιτήσεις τους σε δολάρια. Η πολιτική πίεση δεν ήταν αρκετή για να κρατήσει τα δολάρια στην Ευρώπη. Ωστόσο, οι συνέπειες του συστήματος δεν περιορίστηκαν στην αποστράγγιση του αμερικανικού χρυσού, που θα μπορούσε να αδειάσει το αμερικανικό θησαυροφυλάκιο Fort Knox μέσα σε μία ή δύο δεκαετίες. Η μετατρεψιμότητα ήταν απλώς το τελευταίο καταφύγιο που είχαν οι Ευρωπαίοι. Είχαν συνδεθεί με αυτό που ο ίδιος ο Rueff - ένας μεγάλος φίλος και θαυμαστής των ΗΠΑ - αποκαλούσε «ένα άνευ προηγουμένου σύστημα λαφυραγώγησης». [3] Καθώς είχαν υποχρεωθεί να διατηρήσουν υποτιμημένα περιουσιακά στοιχεία σε δολάρια, τα κράτη δανειστές - με την Γαλλία και την Γερμανία να είναι τα πιο σημαντικά - αναγκάστηκαν να επιδοτήσουν την αγορά περιουσιακών στοιχείων από Αμερικανούς στην Ευρώπη και να χρηματοδοτήσουν εν μέρει τα έργα βιτρίνας και την εξωτερική πολιτική της αμερικανικής κυβέρνησης. Το διεθνές νομισματικό σύστημα που συμφωνήθηκε στο Μπρέτον Γουντς αποδείχθηκε ότι ήταν απλώς ένα μέσο ελέγχου και εκμετάλλευσης, κι όχι λιγότερο πραγματικό επειδή ήταν αόρατο ή παρερμηνευμένο από τους περισσότερους Ευρωπαίους.

Η πραγματική σημασία της κατάργησης του χρυσού το 1971 αναδεικνύεται τώρα. Ο χρυσός είχε συμπεριληφθεί στα σχέδια για το σύστημα λόγω του απατηλού περιβλήματος σταθερότητας που έδινε, και επειδή οι περισσότεροι κεντρικοί σχεδιαστές, ο Χάρι Γουάιτ μεταξύ αυτών, δεν μπορούσαν ακόμη να συλλάβουν ένα νομισματικό σύστημα που δεν θα βασιζόταν στον χρυσό. Τώρα, όμως, η αμερικανική κυβέρνηση και τα ειδικά συμφέροντα που τρέφονταν από τον αμερικανικό πληθωρισμό και την λαφυραγώγηση της Ευρώπης βρέθηκαν αντιμέτωπα με μια σκληρή επιλογή: είτε να υπερασπιστούν τα υπόλοιπα αποθέματα χρυσού αποκηρύσσοντας την πληθωριστική πολιτική, είτε να εγκαταλείψουν εντελώς τον Κανόνα του Χρυσού. Από την άποψη των κοντόφθαλμων πολιτικάντηδων, που ελέγχονταν από τις ομάδες ειδικών συμφερόντων, η επιλογή ήταν εύκολη.

Το τέλος του χρυσού δεν σήμανε το τέλος του Bretton Woods, ωστόσο: η συμφωνία Smithsonian του Δεκεμβρίου του 1971 προσπάθησε να καθιερώσει ένα σύστημα σταθερών συναλλαγματικών ισοτιμιών χωρίς καμία πρόσδεση στον χρυσό. Αυτό κράτησε μόνο μέχρι τον Φεβρουάριο του 1973, όταν το σύστημα Bretton Woods εγκαταλείφθηκε de facto. Με τα γραφειοκρατικά θεσμικά όργανα να είναι αυτά που είναι, δεν επικυρώθηκε επίσημα μέχρι τον Ιανουάριο του 1976, όταν το ΔΝΤ αποφάσισε ότι η τιμή του χρυσού επιτρέπεται να κυμαίνεται, αναγνωρίζοντας την τάξη πραγμάτων που υπήρχε από το 1971.

Ωστόσο, ο κανόνας του δολαρίου εξακολουθεί να είναι η βάση τους διεθνούς νομισματικού συστήματος, και οι απαιτήσεις σε δολάρια αποτελούν το κύριο συστατικό των διεθνών αποθεματικών. Μακράν του να αποτελεί το τέλος του κανόνα του δολαρίου, η κατάργηση του κανόνα του χρυσού άνοιξε το δρόμο για τη συνέχιση της λαφυραγώγησης. Οι Αμερικανοί μπορούν να αγοράζουν περιουσιακά στοιχεία και αγαθά από τον υπόλοιπο κόσμο, χωρίς να προσφέρουν κάτι πραγματικό σε αντάλλαγμα. Δεν χρειάζεται να παράγουν για να ανταλλάξουν αγαθά κι υπηρεσίες, μπορούν απλά να δανείζονται. Αυτό ισχύει γενικά, και εξηγεί εν μέρει το υψηλό βιοτικό επίπεδο που απολαμβάνουν οι Αμερικανοί, όμως τα οφέλη συσσωρεύονται κυρίως από τις οικονομικές και πολιτικές ελίτ στο επίκεντρο του συστήματος. Ο κανόνας του δολαρίου διατηρεί το δημόσιο χρέος των ΗΠΑ σε υψηλή ζήτηση, καθώς είναι το κύριο αποθεματικό των ξένων κεντρικών τραπεζών, και τα αμερικανικά χρηματοπιστωτικά κέντρα ευημερούν λόγω της εισροής ξένων κεφαλαίων. Το πολύ προβεβλημένο «βάθος» των αμερικανικών κεφαλαιαγορών βρίσκει εδώ μια εύκολη εξήγηση.

Συμπέρασμα

Δεν υπήρχε τίποτα αναπόφευκτο ή απαραίτητο στον κανόνα του δολαρίου. Τίποτα δεν εμπόδιζε την αποκατάσταση ενός κατάλληλου Κανόνα του Χρυσού στο τέλος του Β 'Παγκοσμίου Πολέμου. Στη δεκαετία του 1950, ο Λούντβιχ φον Μίζες εξήγησε ότι κάθε χώρα έπρεπε απλώς να απέχει από την πληθωριστική πολιτική και να κάνει το νόμισμά της μετατρέψιμο σε χρυσό με την ισοτιμία της αγοράς. [4] Αυτό θα είχε αποτρέψει όχι μόνο τις υποτιθέμενες ελλείψεις σε δολάρια και τα προβλήματα του ισοζυγίου πληρωμών, αλλά θα είχε αποτρέψει και το σύστημα της λαφυραγώγησης και τις κοινωνικές και οικονομικές παραμορφώσεις που το συνοδεύουν. [5] Ακόμη και ο φαινομενικά επωφελούμενος του συστήματος, ο αμερικανός λαός, θα ήταν σε καλύτερη κατάσταση μακροπρόθεσμα υπό ένα υγιές διεθνές νομισματικό σύστημα.

Δείτε επίσης:

——————————————————

1 Ben Steill, The Battle for Bretton Woods: John Maynard Keynes, Harry Dexter White, and the Making of a New World Order (Princeton, NJ: Princeton University Press, 2013).

2 Christopher S. Chivvis, The Monetary Conservative: Jacques Rueff and Twentieth Century Free Market Thought (DeKalb, IL: Northern Illinois University Press, 2010).

3 Jacques Rueff, The Monetary Sin of the West (Νέα Υόρκη: Macmillan, 1972), σελ. 191.

4 Ludwig von Mises, The Theory of Money and Credit (New Haven, CT: Yale University Press, 1953), μέρος 4, « Νομισματική Ανασυγκρότηση ». Το 4ο μέρος γράφτηκε το 1952 για τη νέα έκδοση.

5 Περιγράφω μερικά από αυτά στο άρθρο μου: Kristoffer Hansen, " The Populist Case for the Gold Standard ", Journal of Libertarian Studies 24, αρ. 2 (2020): 323–61.

Ο Kristoffer Mousten Hansen είναι επίκουρος ερευνητής στο Ινστιτούτο Οικονομικής Πολιτικής του Πανεπιστημίου της Λειψίας και υποψήφιος διδάκτορας στο Πανεπιστήμιο της Angers. Είναι επίσης ερευνητικός συνεργάτης του Ινστιτούτου Mises.